人間っていうのは、いつどうなるか分かりません。

(毎年言ってます)

最近は、コロナウィルスで亡くなった方は、火葬場に直葬されて、死に目にも立ち会えないといったことも想定されてきました。

交通事故で意識不明の重体になったり、死亡したりすることもあります。死んだ本人は悔やまれますが、仕方ないで済みます。しかしながら、家計内でお金の管理をやっている人間がいきなり亡くなると、さぁ大変です。仕方ないで済まなくなります。

ただでさえ、子どもも小さいのにお金の在り処が分からない+相続手続き等で故人のお金が一定期間引き出せない!?となると、生活が非常に苦しくなります。

相続期間中お金の出し入れが拘束されるのは、よくある話。

今の所、死ぬ予定はないのですが、毎年2回お金の在り処を備忘録という形で、ブログに残していってます。

一番見やすい所に置いている+ブログの場所は分かっているので、見てくれると信じております。たまに見てるみたいですし・・・

最近は、更新ペースもめっきり落ちて、アクセス数もいい感じにガクンと下がっているので、より私的に使用していきたいと考えています。

大前提:マネーフォワードを見てね

我が家では、マネーフォワードを導入しています。他にも家計管理ソフトがありますが、切り替えコストと別段困ってないという点でそのまま運用しています。

このアプリの良い点は、資産がこのアプリさえ見れば一目瞭然で分かることです。現預金・投資商品・保険・住宅ローンの残債などなど、登録しておけばこのアプリだけで一元管理できます。paypay紐付けが、いまだにできないのはマイナス点

最近休眠資産が叫ばれていますが、これにさえ登録しておけば発生しなくなります。

困った時の『マネーフォワード』です。

[box06 title="あわせて読みたい"]

[/box06]

マネーフォワードのPASSが分からなくなった時

マネーフォワードのPASSが分からなくなった時

マネーフォワードパスワードを忘れた場合

こちらでマネーフォワードのパスワードリセットができます。

メールアドレスに関しては、口頭で伝えておくので、開けなくなったらここでリセットかけて下さい。共用のメールアドレスを作成して、そちらに放り込む方がいいかもしれません。

検討課題ですね。→アドレス変更しました。共用アドレスを伝えています。

現預金に関して

現預金に関しては、いくつか振分けしています。

メイン:新生銀行

サブ:三菱UFJ銀行、住信SBIネット銀行(ジャパンネット銀行、楽天銀行)

他の銀行は、大した預金はありません。3つの銀行に関しては、マネーフォワードに登録しているので、確認して下さい。この辺は大分スッキリしました。

新生銀行住宅ローンが終了すれば、また動きがあります。

住信SBIネット銀行に関しては、SBI証券外貨入金用にプールしている資金が入っています。何かあった時は、新生銀行に戻しても大丈夫です。

メインの新生銀行のお金を切らさないように、振替して下さい。

[box06 title="あわせて読みたい"]激安!住信SBIネット銀行→SBI証券への為替振替方法[/box06]

証券に関して

証券会社に関しては、今期からSBI証券に1社に集約

メイン:SBI証券

資産の詳細はマネーフォワード登録済みです。

IPO(新規上場株)関連で複数証券会社あったのですが、縮小させています。訳分からない証券会社に資金滞留させてると、何かあった時休眠口座になりそうで怖いためです。

証券口座の現預金に関しては、出金手続きすれば、ほぼジャパンネット銀行に戻ります。

ジャパンネット銀行に関しては、閉鎖しようかとも考えたのですが、資金を戻す口座として残しています。

預金以外の資産の扱いは注意が必要です。

主2つ運用しています。個別株(国内・海外)、投資信託です。それぞれ説明します。

個別株(国内・海外)の取扱に関して

いつ万が一があるか分からないので、2021年向けの話をします。

2021年時点でも方針変わらず、国内株〈個別株〉、海外株〈個別株〉に関しては、全て売却して換金して下さい。

コロナ関係で損失が少し出ますが、配当を考慮に入れれば、収支上ではプラスなので、問題ありません。2021.3現在なら、大きくプラス状態。

損益関係なく全部売って下さい。

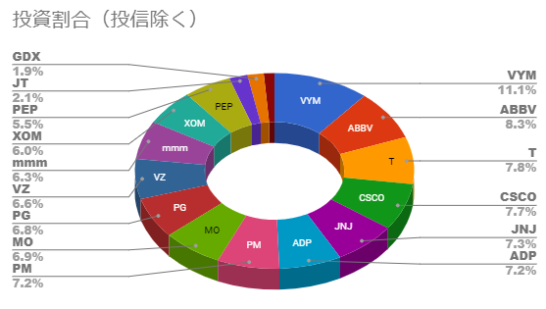

現在の個別株の明細は、以下の通りです。

マネーフォワードの株式(現物)欄の所を全て売却すればOKです。

【間違って投資信託や年金欄に入っているやつを売らないで下さい】

相続した時点で、証券会社に売却を電話で打診すれば行ってくれます。

色々と理由があるのですが、主な理由は我が家に個別株運用をできる人間がいないからです。

ある程度子どもが成人して成長すれば方針が変わるかもしれませんが、未成年の間は全額売却が安全です。

売却したドル資金は、円に両替するのではなく、一定量は置いておきましょう。

相続とか考えだしたら、投資信託で運用するのが一番分かりやすくてベストですね。子どもが投資に興味がない場合、老齢期になったら、考え直さないとダメかもしれません。

[box06 title="あわせて読みたい"]注意換気:個別株投資関連の憂慮事項[/box06]

投資信託の取扱に関して

投資信託については、月次報告で毎月報告している分を自動積立しています。

[box06 title="あわせて読みたい"]月次報告[/box06]

資産に余裕があるなら、損得別にして積立てしておけば、20年後くらいにまとまった資産になるはずです。私の分の積立は止まるので、以下の通りに組み直ししましょう。

妻:IDECO+つみたてNISA枠使用による毎日or毎月積立投資

子ども:ジュニアNISAによる毎日or毎月積立投資

→2023年以降 特定口座による毎日or毎月積立投資

商品に関しては、以下の記事にのっている楽天VTIかeMAXISSlimS&P500を余裕資金の範囲で、積立投資しましょう。

ジュニアNISAに関しては、2023年までで廃止となりますので、その後は特定口座で積立していきましょう。

基本的には、以下の投資信託を残しましょう。

- 楽天・全米株式インデックス・ファンド(楽天VTI)

- 楽天・全世界株式インデックス・ファンド(楽天VT)

- eMAXISSlim米国株式(S&P500)

- eMAXISSlim全世界株式(オール・カントリー)

相続時に全て相続すればいいです。

どれでも低コストな投信なので、続けとけばお金が貯まります。〈世界崩壊しない限り〉

リンク:投信ブロガーが選ぶ! Fund of the Year 2020

余裕資金で、国内株・海外株〈個別株〉を売却した資金を月々or毎日積立で投資信託を分散投資していきましょう。

それも怖かったら、全額換金しても構いません。(もったいないけど・・・)

ただし、ドルは、資産の3~4割はもっていた方が将来役にたつはずです。

iDeCo(確定拠出年金)に関して

SBI証券でiDeCo(確定拠出年金)に加入して、毎月積立を行っています。2018年12月現在でセレクトプランに移行中です。

[box06 title="あわせて読みたい"]SBI証券iDeCo確定拠出年金へのログイン手順とおすすめ投信のご紹介[/box06]

亡くなった場合は、遺族が一時金として受取れ、みなし相続財産として相続税がかかってきます。ただ、金額としてまだまだなので、そこまで気にする必要もありません。

SBIベネフィットシステム(SBI証券のIDECO管理会社)に問い合わせて、掛け金ストップ・相続終了後引出しするのだけは忘れないようにしましょう。

今の所できていませんが、妻名義でSBI証券にIDECO口座開設して、eMAXISSlimS&P500を積立てした方がいいでしょう。節税+将来の資産形成になります。

これも余裕+怖くなければでいいです。

金融期間には相談しに行くな

遺産相続とかになると金融機関に相談したくなりますが、辞めておきましょう。

百歩譲って行ってもいいですが、投資商品は金融機関に言われた物は買わないようにしましょう。

金融機関側は、自分たちの利益があがる商品を薦めがちです。自分達に不利な投資商品を買うくらいなら、現金で持っていた方がましです。

最近、某有名俳優が自然の中で頷くだけのCMがありましたが、あれで引っかからないで欲しい所です。何か安心感ありますよ!ってアピールしていますが、売りつけられるのは高手数料商品でしたっていう落ちがつきます。

銀行も商売ですし仕方ないですけどね。

[box06 title="あわせて読みたい"]投資を行う前に気をつけたいこと[/box06]

ドルはある程度保有しておこう

海外株を売却するとドル資産を多少持つことになります。

円に換金してもいいのですが、ドルで持てる内は持っておいた方がいいです。

円というカゴに全部を盛ると、円に何かあった時に何も対処できなくなります。

円が紙くずになるとは誰も思いませんし、私もそうはならないと考えています。

ただ、万分の1を考えて残しておいても問題なんじゃないかなとも思っています。

不動産に関して

住宅ローンを組んでいますが、万一私が亡くなった場合、大半の住宅ローンは団信保険で帳消しとなります。子供達が成人するくらいまでは住み続けた方が住宅負担が軽くなります。

残りのローンに関しても金利急騰する局面までは、毎月返済しておいた方が明らかに得となります。万一金利が高くなれば、状況を見ながら一括返済してもいいかもしれません。

まぁそのまま返済すれば大丈夫な金額なので、返済口座にお金を切らさなければOKです。

保険に関して

内容は、保険証券見てもらったら分かる通り、かなり手厚く保障かけているので、全部請求かけましょう。

保険+遺族年金も出るはずなので、ある程度生活できる分は残せるはず。

※遺族年金は、請求かけないともらえないので、絶対請求かけてください。

保険に関しては、これ以上掛ける必要性は無いです。

掛けるとすれば、妻の医療保険を再開するかですが、そこも時間をかけて検討して下さい。

住宅ローンに関しては、団信で軽くなっているはずですし、掛ける必要性が薄いはず。

子供が大きくなってからも、結婚するまで保険いらん!と言っておいて下さい。

[box06 title="あわせて読みたい"]我が家の医療保険をデータ分析して辞めました[/box06]

その他資産に関して

その他資産については、2021年時点では自動車以外はほぼ無いに等しいので、自動車を処分して現金に変えるor小回りの効く自動車に買い替えした方がいいかもしれません。

どちらにせよ手元現金は増えるはずです。

高島屋友の会に関しては、お中元・お歳暮があまり無くなるので無くてしてもいいかもしれません。高島屋行くなら名義変更して、残しておきましょう。

現金は大事

投資やら何やら書いてきましたが、現金は非常に大事です。

常に余裕を持てるように、考えならがお金を使いましょう。って言わなくても分かっている人なんで申し訳ない。

最後に

まだまだ長生きする予定なのですが、万分の1の可能性があるので備忘録として書いてみました。

あんまり他所の資産の割り振り、ましてや亡くなってからのなんて需要はないかもしれません。が!妻には重要な話なので毎年書いていこうかなと考えています。

何かあって一番心配なのは、お金よりも子どもですけどね。その辺考えると、長生きしないとなとは思っております。

投資怖かったら換金して、パート給与+遺族年金+保険で何とかなりそうな気もします。住宅ローンも団信で私の分0になるし、これでもある程度いけるかも。何とかならんかったらゴメン!(定年まで残せそうなら残した方がいいです)

あまり公にする話でもないですが、ご参考になれば幸いです。

参考になる本をつけておきますので、一読できるようならしてみて下さいね。

子どもにはこれかな

コメント