2018年を積立再開投資元年と位置づけ、つみたてNISA・ジュニアNISA・IDECOを立て続けに設定しました。

木を見て森を見ずではないですが、1つずつのみを見ていると長期的展望を疎かにしがちです。3つ+α(個別株等をされている場合)を一緒に見てこそ資産配分・リスクの取り具合というのも見えてきます。

決定という訳ではないですが、理論上の将来ポートフォリオ(資産配分)をご紹介しようと思います。

参考つみたてNISA始めます-メリット・デメリット・投資対象投信-

参考1日500円のジュニアNISA始めます-メリット・デメリット・投資対象投信-

つみたてNISA・ジュニアNISA・IDECOの違い

| 積立NISA | IDECO | ジュニアNISA | |

|---|---|---|---|

| 年間投資可能額 | 40万円 | 月12,000円~68,000円 | 80万円 |

| 制度終了 | 2038年まで | 60歳まで | 2023年まで |

| 非課税運用ができる期間 | 20年間 | 全期間 | 5年間(20歳までロールオーバー可能) |

| 投資商品 | 投資信託・ETF(各証券会社の指定商品) | IDECO加入各社指定商品 | 株・投資信託 |

つみたてNISA・ジュニアNISA・IDECOの違いを表にしました。

明確な違いは、残年数の違いです。

この3つを長期目的に使用するのに理想的な年齢は、20代~40代くらいまでの子育て世代ですね。

何故かといと以下の通り

- つみたてNISAの非課税期間20年を享受しやすい世帯

- ジュニアNISAは、非課税期間限度が子供の年齢満20歳までと決まっている。(NISAに振替は可能)

- IDECOは、積立期間60歳まで

政府が珍しく若者優遇政策をやっていますね。逆に60歳以降の方の場合、ジュニアNISA・IDECOとまず使えないでしょう。〈60以上でも子育て真っ最中な方は除く〉

とにかく人生の残り時間が長い方向けの投資緩和策と言えそうです。

世代不公平感は、日本の場合高齢者向けの施策が多いので、目を瞑って欲しい所ではあります。逆に言うと、高齢者に無い数少ない特典なので、継続的な所得ある方はIDECOだけでもやった方が断然得です。

参考個人型確定拠出年金(個人型DC)のメリット・デメリットと加入ハードル

全体ポートフォリオの作成

私の場合、最終的には債券クラスを全て処分、株式クラスのみにしてリターン・リスク共に最大化するようアセット(資産)を組み換えようとしています。

60歳以降は債券も入れていいのかもしれませんが、現状の低金利水準では食指が動かなくなっています。

その考えを元にリスク・リターンを考えながら、全体ポートフォリオを決めるのが普通です。しかしながら、私の場合60歳時点の理論積立額から逆算してポートフォリオを決めてみました。

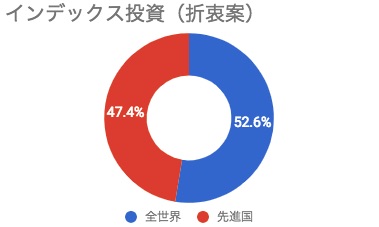

インデックス積立投資ポートフォリオ(理想案・折衷案)

現在つみたてNISA・ジュニアNISA・IDECO3点で積立中なのは以下の通り。

- つみたてNISA・・・楽天VT・楽天VTI

- ジュニアNISA・・・楽天VTI

- IDECO・・・ニッセイ外国株式インデックス

これを60歳まで貯めると仮定し、理論値としてグラフ化したのが以下の表です。

全世界の方が多いのは、楽天VTI・ニッセイ外国株式インデックスの比率が大きいためです。これは仮の折衷案です。

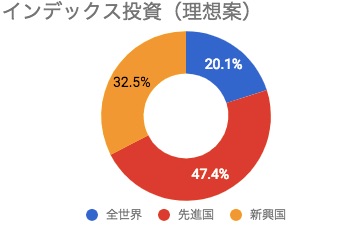

将来的には、新興国セクターを増やしていきたいと考えているからです。

IDECO再開の記事でも書きましたが、現状新興国(特に中国)は高止まり状態にあると判断しています。中国だけでも、シャドーバンキング・不動産バブル等々多種のリスクを内在しています。

10年以上のレベルで見たら誤差かもしれませんが、現状は投資を手控えしている状況です。

※VT自体にも中国入っているので、暴落時気休めかもしれませんが、新興国のみよりもゆるやかに落ちてくれると考えています。

IDECOを全世界型から新興国側にスイッチした場合の理想案は、以下の通り。

良い塩梅で全世界・先進国・新興国とバラけますね。

新興国3割は多いかもしれませんが、これくらいリスク取らないとリターンも薄くなりかねません。問題は、スイッチする際に、適切な新興国商品が発売していてくれるかという点だけです。

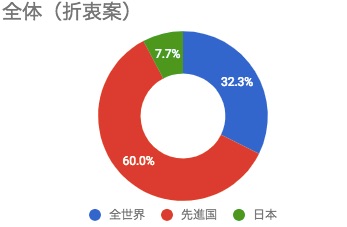

全体ポートフォリオ(理想案・折衷案)

全世界型投信に寄った全体ポートフォリオ(折衷案)です。

こちらは先進国が、全世界型をオーバーシュートしていますね。個別株(米国・日本)絡みを入れているので、理論値上先進国6割・全世界3割・残り1割弱日本という形になります。

VTに新興国入っているので、これはこれでいいのですが、VTのリターンがあまり良くないという情報も入ってきたりしているので、早々に新興国にスイッチしたい所です。

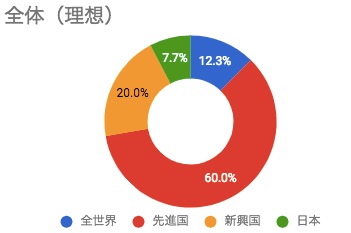

新興国にスイッチした全体ポートフォリオ(理想案)です。

こちらは、先進国6割・新興国2割・全世界1割・日本1割といった所でしょうか。再度言っておきますが、全て株式セクターになります。

これでポートフォリオの海さんのアセットアロケーション分析にザックリかけると、リターン6%・リスク20%とかなりアグレッシブなポートフォリオになります。

元本1,000万円で、上記のような計算結果が出ました。この辺のリターン・リスクは、人それぞれどこまで取れるかという問題があります。

ある程度資産運用してみると、「あぁこれやばいな・・・」って所の感触が掴めるので、少額からでも投資をしていきましょう。ちなみにドキドキしだしたら、一般的にはリスクの取りすぎです。

ちなみに、このアセットで毎月3万円ずつ30年積立すると、最頻値2,400万円・確率50%で5,919万円超です。毎月3万円ずつ積立が一番難しいんですけどね。

リンクファンドの海

まとめ

つみたてNISA・ジュニアNISA・IDECO活用による将来理論ポートフォリオ(理想案・折衷案)をご紹介しました。

木を見てから森を作るという通常の逆パターンのポートフォリオ作成方法ですが、参考になったら幸いです。

投資金額については、オール株式なので、かなり上下動すると思われます。

ただ、これくらいアグレッシブにいかないと、インフレに負けてしまいます。デフレがずっと続く予想するなら、も少し弱めなリスク・リターンでもいいかもしれませんね。

積立部分で土台は大分固まったので、後は個別株でどれだけ超過リターンをあげられるかどうかですね。

平均値を何年もオーバーシュートするのなんて、数%の人しかいないんですけどね!

コメント