2018年から開始されたつみたてNISA

2014年に開始したNISAの後継ですが、年間投資金額減少(120万円→40万年)・非課税投資期間が延長(5年→20年)と資産形成の面に大きく舵を切った制度になっています。

我が家も投資期間の投資期間の長さに魅せられて、『積立NISA始めます-メリット・デメリット・投資対象投信-』でも説明した通り、NISAからつみたてNISAへ変更しました。

ただ、始めるのは簡単なのですが、出口が難しいのはNISAもつみたてNISAも同じです。

その辺の現時点の考えを整理した結果として、シンプルにバイ&ホールドするという考えに至った経緯をご紹介します。

つみたてNISA出口戦略

つみたてNISAの概略

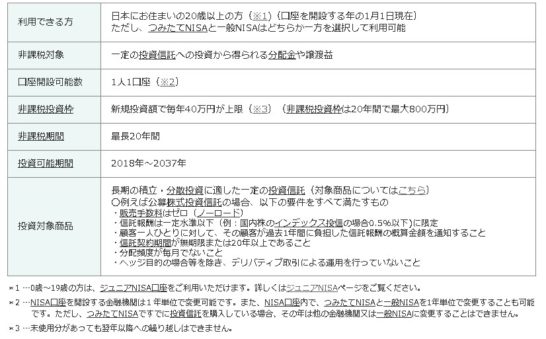

引用:金融庁

つみたてNISAの概略ですが、金融庁ホームページからの引用です。

年間非課税枠40万円×20年間=800万円非課税投資が可能です。

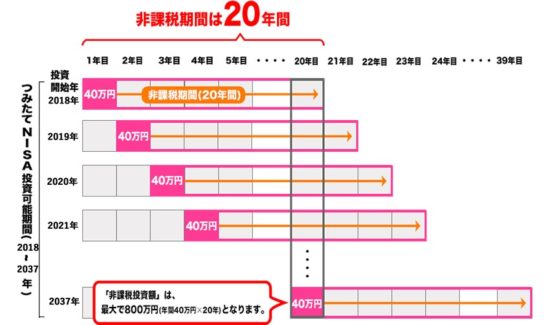

引用:金融庁

再度金融庁からのイメージ図ですが、非課税期間が20年の40万円の枠が毎年設定されて20の枠が走る形になります。2018年から開始の場合、2037年から順次非課税枠が解除になる仕組みです。

2037年に全額が非課税から課税枠に変わるのではなく、2018年分の40万円が課税枠に変わり、2038年に2019年の枠が変わっていく仕組みです。

ちなみに投資した商品からの配当については非課税ですが、再投資にはつみたてNISA枠が必要となります。

非課税期間終了時の取得価格決定プロセス

ロールオーバー(延長制度)がないので、20年でキッチリ非課税期間が切れます。

非課税期間後はどうなるのかというのが気になったので、金融庁のNISA相談窓口に問合せた所、20年の非課税期間後は時価で取得価格が決定されるという答えを頂きました。

20年後の時価=取得価格になるということは、以下の通りとなります。

- 含み益がある場合・・・時価(含み益+取得価格)が新たに取得価格

- 含み損がある場合・・・時価(取得価格‐含み損)が新たに取得価格

『出口』に関しては現在進行中で議論しているはずなので、20年という長い期間の間に法案修正される可能性もありますが、現在(2018年5月現在)はこのような状況です。

投資商品(投資信託)のつみたてNISA満期含み益・含み損の考え

投資信託の評価が大幅なら含み益なら問題ありませんが、それ以外の場合色々と考える必要があります。

大幅な含み益であるならば、話は簡単です。『20年間保有して、特定口座に振替』が最適解です。

時価(含み益+取得価格)で取得価格が再評価されるので、含み益分が非課税になり、引き続き投資が行えます。

困るのは、それ以外の場合(大幅な含み損・少額含み損・トントン・少額含み益)です。

20年後どうなっているかは神のみぞ知るですが、大幅な含み益以外の場合が大半だと考えます。

トントン・少額含み益なら良いですが、含み損がある場合、時価(取得価格‐含み損)が新たに取得価格となります。

特定口座なら損失の繰り延べができますが、つみたてNISA口座では繰り延べはできません。そもそも非課税口座なためです。

取得価格決定プロセスから考える出口戦略

私の考えている出口戦略としては、『資金が必要な時以外、継続保有で20年後順次特定勘定に移す』です。

後述する配当再投資系投資信託の場合、複利運用ができます。

配当再投資毎年1%仮定で20年間運用した場合、価格が変わらなければ約488,000円

2割程度の含み損の場合で、20年間収支トントンといった所です。

配当再投資する場合、期間が重要になります。中途半端に利益が乗っていても、短期間(10年前後)で売却する理由がありません。

◯◯年目で利益がのっていたら利益確定するという方法も考えましたが、毎年毎年利益確定タイミングを計算しながら運用するのは手間です。

また、20年後含み損のまま時価換算されたとしても、翌年には2年目のつみたてNISA枠40万円が時価換算されて、特定口座に移ります。

凸凹はあるかもしれませんが、30-40年後には帳尻合うのではないかと考えています。

つみたてNISAは、20年間ではなく40年間として見るのが納得感出ます。

私の場合現在30代ですが、30年後には60代です。その頃になったらある程度含み益があれば、残りの非課税期間分を利益確定して他資産へ転用も可能です。

20年しか非課税期間がない!と考えるのではなく、40年スパンでゆる~く考えていきましょう。人生最後に帳尻が合えば、それでいいのです。

資金が必要な場合は別です。含み益・含み損どちらで合っても引き出します。本当に必要かという検討はしますが、目先の損得よりも重要な時があります。

つみたてNISAで投資するなら配当再投資商品がベスト

じゃあつみたてNISAで何を買うかですが、『投資初心者が投資前に最低限知っておきたい3つの投資商品』でも紹介したのですが、オススメは楽天VT・楽天VTIの2つを半々投資です。

- 世界的に有名なVT(全世界)、VTI(全米)に間接的に投資できる

- 楽天+バンガードという知名度・人気があり、早期償還が起こりづらい

- コストが比較的安い(0.2~0.3%程度)

- 本家VT・VTIと違い配当が自動的に再投資される

- 2重課税問題あり

日本人なので日本は好きなのですが、長期的に見て全世界or全米に投資しておいた方が報われる可能性が高いです。楽天証券+世界的有名投信会社バンガードという組み合わせも、ステータスに弱い日本人にピッタリです。

コストも適度に抑えられていますし、配当も出さずに自動で再投資してくれる予定です。問題として2重課税問題等でコストが上がるというのもありますが、シンプルを優先させたい派なので、楽天VT・楽天VTIを推します。

あれやこれやとつみたてNISAで分散投資するよりも、50:50で2商品のがシンプルで楽ですよ。

少子高齢化+財政赤字の最先端日本に期待して、日本株投信という方は止めません。

ただ、通貨基軸国+全世界に分散投資しといたら十分です。債券・商品関連はオススメしません。新興国でもいいですが、それだったら全世界でも若干カバーできます。

実際私は、つみたてNISAでお前やってないじゃないかと指摘されるのも嫌ですし、積立てを行っています。月次報告でも報告しています。

つみたてNISAを行うなら、ネット証券3社(楽天・SBI・マネックス)どれかにしましょう。商品ラインナップと低コスト投信が豊富です。

『つみたてNISA・ジュニアNISA・IDECO活用による将来ポートフォリオ』というテーマで記事も書いています。

参考記事

【追記あり】つみたてNISAの出口戦略は極めて簡単(利確は一切不要)

どちらのブログでも熱い議論を展開されています。

カンさんのブログは厳選リンク集にも載せていますが、初心者~上級者まで幅広く学べます。

たわら男爵のブログは、たわらノーロード投信に愛のある男爵が運営しているサイトです。両方要チェックですね。

コメント