結論を先に言うと、貯金が続かないのはあなたの意志が弱いからではありません。

人間の脳が「今すぐの快楽」を優先するよう進化してきたからです。しかし、脳科学の知見を活用すれば、ドーパミン報酬システムを味方につけて、無理なく貯蓄習慣を身につけることができます。

「また今月も貯金できなかった...」「なんで私は意志が弱いんだろう」そんな自分を責める前に、まずは脳の仕組みを理解しましょう。そして科学に基づいた具体的な方法で、確実に貯まる習慣を手に入れましょう。

1. なぜ貯金が続かないのか?脳科学が解き明かす真実

現在バイアス:脳は「今」を優先するようにできている

人間の脳には「現在バイアス」という強力な傾向があります。これは、将来の大きな利益よりも、今すぐ手に入る小さな快楽を選んでしまう脳の特性です。

例えば、「100万円貯めれば1年後に素敵な旅行ができる」と頭では分かっていても、目の前のカフェラテや新しい服の魅力に負けてしまう。これは意志力の問題ではなく、脳の構造的な特徴なのです。

この現象を理解するカギは、脳の二つの重要な領域にあります。前頭前皮質は将来を計画し、合理的判断を行う「賢い脳」として機能します。

一方、辺縁系(特に側坐核)は即座の報酬を求める「原始的な脳」として働きます。

日常生活では、この二つの脳が常に競合状態にあります。疲労やストレス、時間的プレッシャーなどにより前頭前皮質が十分に働かない状況では、辺縁系の即時的な反応が優位になりやすくなります。

これが「分かっているけどできない」状態の正体です。

双曲割引:時間が遠いほど価値が下がる錯覚

行動経済学では「双曲割引」という概念があります。これは、同じ金額でも受け取る時期が遠いほど、脳がその価値を大幅に割り引いて認識してしまう現象です。

例えば極端なケースでは、今すぐもらえる1万円が1年後にもらえる数万円よりも魅力的に感じられることがあります。

このような価値認識の歪みが、長期的な貯蓄を困難にしています。しかし、この脳の癖を逆手に取る方法があります。

2. ドーパミン報酬システムの仕組みと貯金への応用

ドーパミンの真実:快楽物質ではなく「期待」の物質

多くの人がドーパミンを「快楽物質」だと誤解していますが、実際は「期待・予測」に反応する神経伝達物質です。

重要なのは、報酬を得た瞬間よりも、「報酬を期待している瞬間」により多く分泌されることです。

この特性を貯金に活用する具体的な方法として、予測可能な報酬の設定があります。

貯金額が一定に達したら自分にご褒美を与える、達成予定日をカレンダーに記入して期待感を高める、週単位・月単位の小さな目標を設定するといった方法が効果的です。

さらに不確実性を含む報酬システムも有効です。くじ引き要素を含む貯金チャレンジや、ランダムなタイミングでのボーナス貯金、友人・家族からのサプライズ応援などを取り入れることで、ドーパミン分泌を継続的に促進できます。

報酬予測誤差を活用した貯蓄促進

脳科学において「報酬予測誤差」とは、期待していた報酬と実際の報酬の差に脳が反応する現象です。

予想以上の結果が得られると、ドーパミン分泌が急激に増加し、その行動を繰り返したくなります。

貯金への応用として、目標金額を控えめに設定し、上回った時の達成感を味わう方法があります。

利息や投資リターンによる「想定外の増加」を体験したり、家族や友人からの予想外の貯金サポートを受けたりすることで、この効果を最大化できます。

3. 意志力に頼らない環境設計術

意志力は有限リソース:科学的事実

神経科学者ロイ・バウマイスターの研究により、意志力は筋肉のように使えば疲労する傾向があることが示唆されました。

前頭前皮質がグルコースを消費して疲労することで、「意志力の枯渇」が起こりやすくなります。

ただし、近年の研究では意志力の枯渇は状況や動機づけに左右されることも分かっており、意志力に過度に依存した貯金方法は持続が困難になりがちです。

選択肢を減らす環境設計

物理的環境の最適化として、財布に入れる現金を最小限にしたり、クレジットカードを持ち歩かない日を作ったり、貯金専用口座を別の銀行に開設したり、スマホの決済アプリを一時的に削除するといった方法があります。

デジタル環境の活用では、給料日の自動振り分け設定、投資信託の自動積立、支出アプリでの予算上限アラート、オンラインショッピングの1日待機ルール設定などが効果的です。

フリクション(摩擦)の戦略的活用

行動経済学では、望ましくない行動に「フリクション(摩擦・手間)」を加えることで、行動を自然に抑制できることが分かっています。

消費にフリクションを加える方法として、オンライン決済情報を保存しない、欲しい物リストを作成し24時間後に再検討する、高額商品は現金のみで購入するルールを設ける、衝動買い防止のための「一旦帰宅」ルールを設けるといった手法があります。

一方で貯金にはフリクションを減らすことが重要です。

ワンクリックで貯金できるアプリの活用、給料天引きシステムの構築、家計簿アプリの自動連携設定などにより、貯金をできるだけ簡単にします。

4. 小さな成功体験を積み重ねる段階的貯蓄法

習慣形成の科学:66日ルールと段階的アプローチ

ユニバーシティ・カレッジ・ロンドンのフィリッパ・ラリー博士の研究では、新しい習慣が自動化されるまで平均66日かかることが判明しました。

重要なのは「完璧を求めず、継続を重視する」ことです。

マイクロ貯金から始める階段式アプローチ

第1段階(1-2週間)では、1日100円からのマイクロ貯金を開始し、おつり貯金を導入して、成功体験の蓄積を最優先にします。

第2段階(3-4週間)では、金額を1日300円に増額し、貯金タイミングを固定化して、視覚的な進捗確認を導入します。

第3段階(5-8週間)では、自動振替を設定し、目標金額を明確化して、報酬システムを本格運用します。

第4段階(9週間以降)では、投資要素を導入し、複数目標の並行管理を行い、長期計画を策定します。

成功体験設計の具体例

毎日の小さな達成感を演出するシステムとして、デジタル貯金箱アプリで貯金するたびに効果音とアニメーションを楽しんだり、カレンダーに貯金した日のシールやマークを付けたり、週次レビューで1週間の成果を数値とグラフで確認したり、1万円達成ごとに小さなご褒美を設定したりすることが効果的です。

5. 視覚化とゲーミフィケーションの科学的活用

脳は「見える化」された情報を優先処理する

人間の脳は視覚情報を他の感覚情報よりも優先的に処理します。この特性を活用した「見える化」は、貯金継続の強力な武器になります。

効果的な視覚化手法として、進捗バーの活用があります。目標金額に対する現在の達成率をパーセンテージで表示し、色彩心理学を活用して赤から黄、緑への段階的変化を取り入れ、スマホの待ち受け画面に進捗を表示することで、常に目標を意識できます。

貯金額の物理的表現では、透明な貯金箱で硬貨の蓄積を視覚化したり、貯金額を「欲しい物の何個分」で表現したり、達成までの期間をカウントダウン形式で表示したりすることが有効です。

ゲーミフィケーションの心理学的効果

ゲーム要素を取り入れることで、脳の報酬系を継続的に刺激できます。レベルアップシステムでは、貯金額に応じたレベル設定(初心者から上級者、マスターへ)を行い、新しいレベル到達時に特別な報酬を与え、友人との健全な競争要素を取り入れます。

実績・バッジシステムでは、「30日連続貯金達成」や「10万円突破」などのバッジを設定し、難易度別の実績リストを作成し、ソーシャルメディアでのシェア機能を活用します。

ストーリー要素では、貯金を「冒険の準備」として物語化し、目標達成を「クエスト完了」として演出し、将来の理想の自分を「最終ボス」として設定することで、貯金に物語性と意味を与えます。

6. 自動化システムで無意識に貯まる仕組み作り

自動化の心理学的メリット

自動化システムの最大の利点は、意思決定疲れを回避できることです。

毎回「今月はいくら貯金しようか」と考える必要がなくなり、前頭前皮質の負担を大幅に軽減できます。

段階的自動化戦略

レベル1の基本的な自動振替では、給料日翌日の自動振替を設定し、貯金額は手取りの10-15%から開始し、別銀行の口座で「見えない貯金」を実現します。

レベル2のインテリジェント自動化では、支出パターン分析による最適貯金額の自動調整を行い、余剰資金の自動検出と貯蓄への振り分けを実施し、固定費削減の自動提案システムを活用します。

レベル3の投資連動型自動化では、つみたてNISAの自動設定を行い、目標達成時の自動利益確定システムを構築します。

おつり投資の科学的効果

マイクロ投資アプリによる「おつり投資」は、行動経済学の「メンタルアカウンティング」理論を巧妙に活用しています。

おつりは「すでに使った金額の端数」として認識されるため、貯金への心理的抵抗が大幅に減少します。

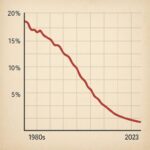

一部のマイクロ投資アプリの利用者調査では、従来の貯金方法と比較して貯蓄継続率や貯蓄額の改善が報告されており、この手法の有効性が示唆されています。

7. 挫折を防ぐメンタルマネジメント術

完璧主義の罠を回避する

貯金で最も多い失敗パターンは「一度できなかったら全部台無し」という完璧主義的思考です。

脳科学的には、習慣形成において多少の中断は習慣形成を大きく妨げないことが研究で示されています。

挫折予防の具体策として、「貯金できなかった日」も記録し、中断後の再開を「新しいスタート」として祝い、月間達成率70%を「大成功」として設定し、失敗を学習機会として積極的に活用することが重要です。

社会的サポートシステムの構築

人間は社会的な生き物であり、他者からの承認や支援が行動継続の強力な動機になります。

効果的なサポートシステムとして、貯金目標を家族・友人に宣言し、定期的な進捗報告会を開催し、同じ目標を持つ仲間とのグループを形成し、SNSでの貯金チャレンジ投稿を行います。

ストレス管理と貯金の関係

慢性的なストレスは前頭前皮質の機能を低下させ、衝動的な消費行動を増加させます。

貯金習慣を成功させるためには、ストレス管理も同時に行う必要があります。

ストレス軽減策として、十分な睡眠の確保(7-8時間)、定期的な運動習慣、マインドフルネス瞑想の実践、支出によるストレス発散の代替手段確立が効果的です。

8. 科学に基づく実践プラン

30日間スターターキット

準備段階では、貯金専用口座を開設し、自動振替を設定し(まずは5,000円から)、進捗管理アプリをダウンロードし、目標と報酬システムを設計します。

第1週の基盤作りでは、毎日100円の手動貯金を行い、貯金した瞬間の達成感を意識的に味わい、進捗の写真を撮影し、1週間達成時に小さなご褒美を設定します。

第2-3週の習慣定着では、金額を300円に増額し、自動貯金システムを部分導入し、週末に振り返りと調整を行い、他者への進捗報告を開始します。

第4週のシステム完成では、完全自動化に移行し、長期目標を再確認し、次月以降の計画を策定し、成功体験を言語化して記録します。

長期継続のための仕組み作り

完全に無意識になった習慣は調整が困難になります。

そのため、80%の自動化と20%の意識的管理のバランスが理想的です。定期的な見直しポイントとして、月次では目標金額と実績の照合、四半期では貯蓄戦略の効果測定、半年ではライフスタイル変化への対応、年次では長期目標の再設定を行います。

人間の「社会的責任」への欲求は、個人の意志力よりもはるかに強力な動機となります。

コミュニティ活用法として、貯金チャレンジグループに参加し、定期的な進捗報告会を開催し、成功体験の共有プラットフォームを活用し、メンター・メンティー関係を構築することが効果的です。

まとめ:科学的根拠に基づく確実な貯蓄習慣

貯金が続かないのは、あなたの性格や意志力の問題ではありません。人間の脳が「今すぐの快楽」を優先するよう進化してきた、自然な反応なのです。

しかし、脳科学と行動経済学の知見を活用すれば、この脳の特性を逆手に取って、確実に貯まる習慣を身につけることができます。

成功への3つの核心原則は以下の通りです:

- ドーパミン報酬システムの活用:小さく頻繁な報酬で継続動機を維持する

- 環境設計による自動化:意志力に依存しない仕組み作りを行う

- 段階的アプローチ:完璧を求めず、改善を重視する姿勢を持つ

今日から始められる最も簡単な第一歩は、「1日100円の貯金」と「貯金した瞬間の達成感を意識的に味わう」ことです。

この小さな一歩が、あなたの脳に新しい神経回路を作り始め、やがて「貯金せずにはいられない」習慣へと発展していくでしょう。

科学の力を借りて、確実に貯まる人生を手に入れましょう。あなたの未来の自分が、今日の決断に感謝する日は必ず来ます。

コメント