株式投資をする際の二番目に代表的な指標と言っても過言ではないPBR(株価純資産倍率)

PERと同じく投資指南本には、必ずといってよいほど出てくる指標です。

PBRが1倍を割れば割安、高ければ割高になっていく指標です。

本指標を見る際に当然別の指標と見比べる必要があるのですが、本指標の一番のキモは時期にあります。

PBR(株価純資産倍率)の基本的な考え方と活用方法をご紹介します。

PBRの意味

PBR(Price Book-value Ratio)は株価純資産倍率と言われており、1株純資産(以下BPS)に対して株価が何倍まで買われているかを確認するための指標です。

例えば、前期のBPSが300円・株価600円とすると、PBRは2倍。

株主資本に対して、株価がいくらまで買われているかの判断材料になります。

要は、企業の純資産を見て投資判断を行うための指標です。

PBR1倍を割ると、その時点で解散した場合、解散した時の価値(解散価値)よりも投資金額(株価)が低いので、株主は儲かることになります。

ただ、ホントに解散したら色々と費用がかかるので、PBR1倍割っていても蓋を開けたら割高だったとなるかもしれません。(あくまで帳簿上の理論値です)

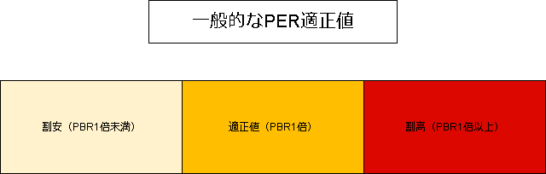

PBRの割高・割安基準

全市場平均では、割安‐割高水準は上記表の通りとなります。

PERと違って1倍を基準に見事に真っ二つです。

業種、業態によって変わってくるので、必ず同業他社との比較は必要です。

全市場平均と業種別平均とでは、かなりの開きがある業種もあります。インターネット企業や流行りの飲食店事業といった所だと、PBR3倍・4倍当たり前になってきます。

PBRの計算方法

①現在の株価÷BPS(1株当たり純資産)

②時価総額(現在の株価×株数)÷純資産

③PER(1株当たり純利益)×ROE(株主資本利益率)

PBRの計算方法としては、①が一番使われやすいですが、②③でも計算可能です。

③に関しては、PBR=PER×ROEなので、3つの内2つの数字が分かっていれば式の変換でどの指標も求めることができます。

PER=PBR÷ROE、ROE=PER÷PBRといった具合にです。

何故こうなるか?というのは、個々の指標を考えていく必要があるので、また別記事で書いていきます。こういう風に変換できますよと、頭の片隅に置いておくと後々便利です。

要は、『株価に対しての資産倍率』を計算しているのですが、言い換えると『資産に対していくらまで買われているか』を求めている指標です。

PBRの注意点

PBRの高低だけで割高、割安の判断をしない

PBRの高低だけで見ていると、企業価値を見誤ります。

PBR1倍を切っている企業は、それなりに切る理由が存在する可能性が高くなります。

株式というものはリスク資産です。

例え利益をあげていてもリスクに見合った価値が無いと市場に判断されれば、PBR1倍割れというのは普通に起こりえます。

記憶に新しい2008年リーマン・ショック後、下げに下げた株式市場。

投資家が市場に期待しない=リスクを引き受けない状況が続き、東証の全体平均PBRが1倍を割れた時期がありました。

今思えば絶好の投資機会ですが、二の足を踏んでしまう世の中でした。

あのトヨタが2,500円割るんですから、恐ろしや~な世界です。私も見ていましたが、これはいくら何でも安すぎるという状況でしたので覚えています。

不況時に特に有効な指標

PBRは、不況時に強い指数です。

2017年のような好況時には、PBRという概念は忘れ去られます。

「PBR何それ?」な状況です。

PBRという指標は、『資産に対していくらまで買われているか』を求めている指標なので、好況期の「利益」第一主義とは、あまり相性が良くありません。

儲かっているか儲かっていないかを計測できる、PER、ROE、PEGレシオといった指数がもてはやされます。

逆に不況期のどん底付近では、優秀な大企業でもPBR1倍割れを起こしやすいので、買いシグナルの1つにできる指数になります。

まとめ

PBRは株価分析には必須ですが、比較的不況期に強く、好況期には無視されることが多い指数です。

市場全体の平均PBRが1倍に近づいた付近から投資を開始できれば、リターンは大きくなる傾向にあります。

投資タイミングを測って入るのはあまり良くないですが、一つの目安として生きてくる指標です。

コメント