投資に絶対というもはないのですが、最適解の1つなら判明しています。

インデックス積立投資です。投資対象としては、税金繰り延べできる米国系投資信託が最適解の1つです。

逆のアクティブ投資ですが、最終的に大勝できる方は、全体の1割~2割程度と結果が出ています。

全体の1割~2割しか勝者がいない投資よりも、指数を取りにいくインデックス投資の場合、不景気の時は損失が出て、好景気の場合利益が出る仕組みになっています。

平均の力は凄まじく、20年以上投資期間を設定できるようであれば、まず負けません。何故負けないのか?どういった投資商品がいいのかを解説していきます。

インデックス投資が何故負けないのか?

インデックス投資の場合ETF・投資信託と色々商品がありますが、ある一定の指数に連動するように商品組成を行っています。

指数に関しても千差万別色々あり、一例をあげると『日経平均・TOPIX・S&P500・ダウ平均・東証REIT指数・S&P 先進国REIT指数』等々それこそ星の数だけあります。

これらの指数は、市場全体を取りに行く指数といっても過言ではありません。そのため、市場が大暴落した際には大損失になりますし、逆に大幅に上がった場合は大きく利益が伸ばせます。

で、、、ここからが大きなポイントです。

これまた星の数ほど多くあるアクティブ投資ファンドですが、市場平均に勝てるファンドは毎年いくらくらいあるでしょうか?

答えは、多目に見積もって2割or3割です。対象期間を10年・20年と伸ばせば伸ばすほど、率は下がっていきます。

バフェットが1965年にバークシャー・ハサウェイの経営権を握ってから2014年現在までの約49年間に、S&P 500の上昇率が約11,200%(112倍)だったのに対し、バークシャー・ハサウェイの株価は約183万%(18300倍)という桁外れの上昇をみせた[9]。これは複利計算で年率約22.2%の増加が49年間連続して続いているのと同じ上昇率

WIKI参照

米国の著名投資家ウォーレン・バフェット氏率いるバークシャー・ハサウェイがすさまじい利益をあげていますが、例外中の例外として認識しておく必要があります。

1965年にバークシャー・ハサウェイに100万円投資していれば、484億円のリターンになりますね。その前に売っているか亡くなっていそうですが・・・

ここで注目したいのは、S&P 500の上昇率です。49年間で約11,200%(112倍)です。

183万%はやりすぎですが、11,200%もえげつない数字です。

S&P500指数は、米国株セクターの代表的な指数の1つです。

米国株式の代表的な500社の株価を基に算出されます。多くのアクティブファンドのベンチマーク(目標)として考えられている指数です。

いわば米国株式の市場平均と言っても過言ではない指数ですが、この指数に勝てるアクティブファンドが2割or3割しかいません。言い換えると、残り7割の負け組アクティブファンドよりも勝っているということです。

ここから導き出せる結論としては、確実に勝てるS&P500指数に連動する投資商品を買えということです。

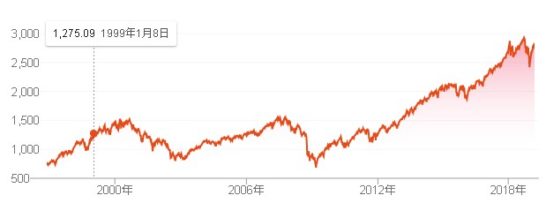

何故S&P500指数というと、上記のグラフが物語っています。

上がS&P500の長期チャートです。見事な右肩上がりです。覇権国・人口増加・株主還元に積極的と三拍子そろっていると言えば聞こえがいいですが、年平均で7%くらいのリターンがあるというのもうなずけます。

この右肩上がりのチャートに乗っていくのが、最適解の1つです。

ただし!一時的に50%近く暴落する可能性も捨てきれません。30年投資するとして、最初の10年に暴落がきたらいいですが、最後の10年だとリターンが著しく悪くなる可能性も捨てきれません。

そんなことになったら、アクティブファンド目もあてられない状況になっているはずですが・・・

※今までが良すぎなので、大体年3~4%リターンを最終的に見積もればいいはず。

どういった投資商品がいいか?

S&P500に連動する商品が良いとして、どういった商品がいいのでしょうか?

インデックス投資の場合、指数が決まれば後は低コスト・運用資産が大きいETFor投資信託で運用すればいいです。

S&P500に連動・同調する代表的なETF・投資信託

- バンガードS&P500ETF(VOO) 0.04%

- iシェアーズ・コアS&P500ETF(IVV) 0.04%

- SPDR S&P500 ET(1557) 0.094%

- eMAXIS Slim 米国株式(S&P500) 0.16%

- 楽天VTI 0.162%

海外ETFの場合、為替手数料・配当に対して外国税額控除といった手間がかかります。

国内ETFの場合、流動性が少し低いのがデメリット。

国内投資信託の場合、ETFよりも手数料がかかりますが、低コスト投信がそろっています。配当再投資投信も多く手間がかかりません。

手間暇考えると、国内投資信託一択でいいです。

投資どれかを考えるのが嫌な方は、楽天VTI(S&P500連動ではなく米国株式全体) or eMAXIS Slim 米国株式(S&P500) どちらかに積立投資設定しておけば終わりです。

そして、コスト的な面を考えると2019年現在は、eMAXIS Slim 米国株式(S&P500) でOKとなります。

元本減るリスクを抑えたい方向け債券セクター

株式リターンも追求したいが、値下がりリスクに耐えれない。そういう方は、債券も組入ましょう。

- Vanguard Total Bond Market ETF(BND)

- 日本国債変動10年

BNDは、米国国債の代表的なETF。日本国債変動10年は、日本国債の唯一買える商品です。日本国債は、利率が低すぎるので現金保有でもいいじゃないか派なのですが、日本債券投資したいのであれば第一選択になります。

米国債を持ちたいなら、ETFしか選択肢がありませんがBNDでいいです。流動性も高いので、換金性も抜群です。ただし、為替手数料がかかってくるのと配当に対して外国税がかかってきます。

マッタリ投資したいのであれば、債券50:株式50くらいの塩梅が精神的には楽です。

資産規模が少ないと、あまり増えませんが安全です。私の場合、株式90:債券10くらいの組入比率です。

余談:米国株連続高配当銘柄投資(アクティブ投資の1つ)

最近流行りで私もやっている米国株高配当増配銘柄に対する投資ですが、まず大きな資本が無いと実入りが少なく、これから数十年連続増配していくかは不明です。

大体税抜きリターンで3~4%なので、年間100万円の配当が欲しいと3,000万円規模の投資資金が必要になります。連続増配企業の場合、もう少し少なめの投資資金でも増配分で年間100万達成しそうですが、それでもある程度の資金が必要になります。

後、数十年増配していたとしても、来年増配してくれるかは経営陣次第となります。ぶっちゃけ業績が悪ければ、無配転落だってありえます。

そういう意味では、高配当株ETF(VYM、HDV)等は、分散高配当なので選択肢になります。けど、それならVTI・VOOoreMAXIS Slim 米国株式(S&P500) 素直に買っとけと言われそうですけどね。

2019年現在の高い株価で高配当だ!と飛びつくと痛い目見る可能性もあります。

じゃあ何でやってるかって?最終的にインデックスに勝ちたい!という欲望があるからです。けど、歴史が証明しているので、多分期待薄・・・。

配当再投資は有名になりすぎているので、ある程度は良い線はいくのでしょうが、インデックス投資に最終的に負ける可能性が高いです。(配当貰えるっていうメリットはあるのですが)

投資における最適解

色々グダグダ書いてきましたが、投資における最適解の1つとして、以下の通り提案します。

- インデックス投資の中のS&P500指数に連動したETF、投資信託を買う

- 配当、為替、外国税額控除の関係で国内投資信託(課税繰り延べ型)を選ぶ

- 代表的な投資信託商品として、楽天VTI or eMAXIS Slim 米国株式(S&P500)

スッキリまとまりましたね。資産規模が小さい内は、この2商品の内どちらかで十分です。コストを厳選するならeMAXIS Slim 米国株式(S&P500) となります。

低コスト・課税繰り延べ・資産規模大きいと3点共OKな商品です。

昔は、高い手数料の商品しかありませんでしたが、良いよの中になりましたね。

新社会人に戻れるなら、SBI証券 に口座開設して、どちらかに速攻積立設定をします。現状がどうであれです。

※この2商品以上の商品も出てくるでしょうが、長期的に考えたら誤差の範囲内で済む気がします。

コメント