毎年の年末調整(以下年調)時期になっていますが、紙を渡されて気づく方が多い時期です。

年末のこの時期になってからだと年調節税もしづらいですが、今から手を打っておくと来年節約になる可能性が高いです。

昔、年調業務を何年か何十件とやっていたので、危ない所もピックアップしています。

また、一般的なサラリーマンが抜けやすい項目もありますので、年調前に一読しておくとお得です。

一般的なサラリーマンが行う年調で行う節税一覧

年調時に会社から貰う書類は、2枚あります。

・給与所得者の扶養控除等(異動)申告書

・給与所得者の保険料控除申告書兼給与所得者の配偶者特別控除申告書

1つ目は、扶養親族に関する状況報告書。

2つ目は、各種保険料控除や配偶者特別控除を申告するための書類です。

順を追って説明します。

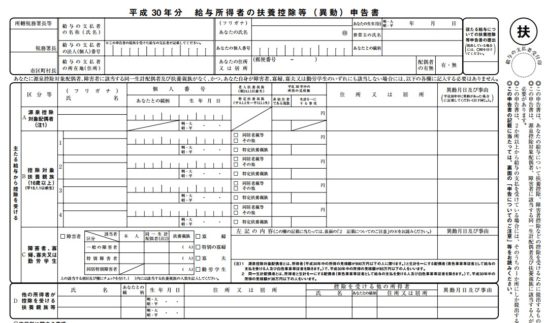

給与所得者の扶養控除等(異動)申告書

配偶者控除・16歳未満、以上の扶養親族

まず、給与所得者の扶養控除等(異動)申告書の方ですが、扶養〈養っている〉している生計を一にしている親族を記入していきます。

所得の無い配偶者や16歳未満、以上の扶養親族といった項目です。

寡婦・寡夫や障害者といった項目もありますが、必要があれば控除額UPとなりますので、追記下さい。

配偶者

まず配偶者欄ですが、配偶者の合計所得が38万円未満なら記載可能です。

給与収入しかない場合、103万円以下なら記載して下さい。

年収によりますが、一般的に38万円の所得控除を受けられます。

注意点として、妻が育休・産休中で、所得38万円以下ならモチロン記入しましょう。共働きだと忘れがちになりますが、有り無しで大きく節税効果が変わります。

16歳以上扶養親族

16歳以上23歳未満のお子さんをお持ちの家族で、年収103万円以下なら扶養親族として、年齢により38or63万円の所得控除が受けられます。

16歳以上と言えば高校生以上なので、お金がかかる年代ということも考慮されているのでしょう。

平成22年まで15歳以下も扶養控除(年少)があり、38万円の控除がありましたが、子供手当て支給開始で消えてしまいました。残念!

ただし、16歳以下の扶養親族を記入していると、住民税の非課税限度額が変わるので書いておいた方が良いです。節税になるかは、本人の所得次第ですが・・・

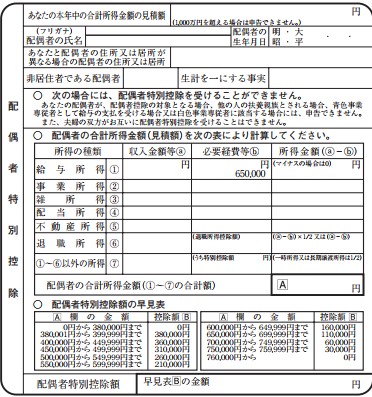

給与所得者の保険料控除申告書兼給与所得者の配偶者特別控除申告書

保険料や配偶者特別控除の申請を行う書類です。

独身者であれば、こちらの方が節税できる項目は多くなります。

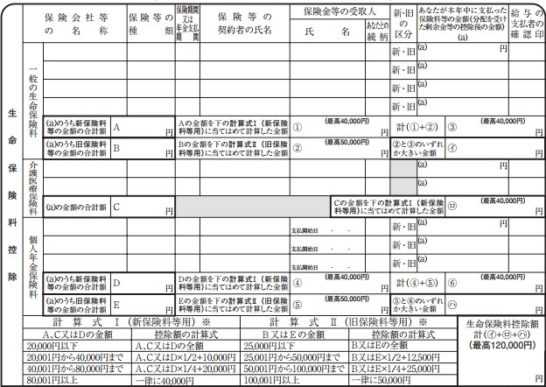

生命保険料控除

年末付近の10・11月付近になると、加入している保険会社から封筒orはがきにて郵送されてくる書類が生命保険料控除証明書です。

生命保険料控除証明書を元に申告書へ記載します。

生命保険料控除は、大きく分けて3つの保険カテゴリーがあります。

一般用・・・主に終身保険・定期保険〈死亡した際の遺族に支払われる保険〉

介護医療用・・・医療保険・介護保険〈病気・怪我時の入院時に支払われる保険〉

個人年金用・・・個人年金保険〈将来の貯蓄目的の保険〉

それぞれのカテゴリーで最大4万円の控除があり、最大合計12万円の所得控除になります。

じゃあ最大12万円所得控除をできるように保険設定した方がいいのか?という疑問が生まれますが、辞めて下さい。

保険は基本的には、貯蓄目的ではなく保障目的で入るものです。

私も一部例外で学資保険には加入していますが、最低限の保障に留めておいた方が良いです。

12万円満額の所得控除を受けたいために保険加入するというのは、節税ではなく余計な出費になりかねないので注意しましょう。

産休・育休中の妻の保険を合算して記載することはできますが、将来受け取る保険金の課税関係が異なる(贈与税又は一時所得として課税が生じる)ことに注意が必要です。

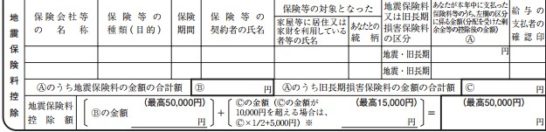

地震保険料控除

地震保険に関しても最大5万円まで所得控除が受けられます。

持ち家で地震保険に加入している方は、忘れずに所得控除証明書を元に記載しましょう。

配偶者特別控除

配偶者控除で対象外となった、年収103万~141万円までの対象者用です。

パートタイム等で働いている方向けの特別控除枠。これとは別に社会保険扶養から外れる「130万円」がありますので、注意が必要になります。

バラバラにするんじゃなくて、141万円まで引き上げればいいのにややこしいですね。

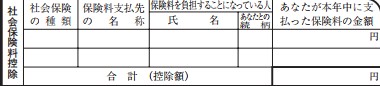

社会保険料控除

自分や自分と生計を一にする配偶者やその他の親族の負担すべき社会保険料を支払った場合には、その支払った金額について所得控除を受けることができます。

子供の保険料や配偶者の保険料も可能なので、忘れずに申告したい所です。

小規模共済等掛金控除

最近流行りの個人各地拠出年金(通称:IDECO)

掛金全額を所得控除できますが、年調時の小規模共済等掛金控除欄に記載すれば簡単に控除してもらえます。

会社に企業年金が無く厚生年金基金に未加入の場合、月額23,000円の拠出ができます。

年間276,000円の所得控除が可能です。

例えば、税率23%なら63,480円の税金還付になります。

60歳まで引き出し不可能ですが、拠出可能なら是非活用したい制度です。

参考個人型確定拠出年金(個人型DC)のメリット・デメリットと加入ハードル

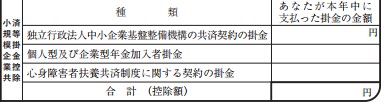

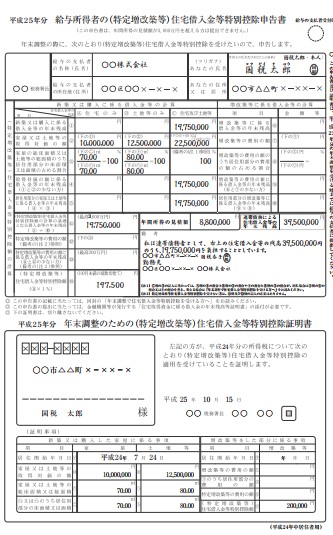

住宅借入金特別控除申告書

住宅借入金控除

住宅を住宅ローンで購入されている方なら、住宅借入金控除が受けられる可能性が高いです。

最初の年だけ確定申告がいりますが、その後は年調時に住宅借入金特別控除申告書を記入して提出するだけで処理が終わります。

他の所得控除と違い、税額控除なので10万円以上の税金還付が受けられる可能性が高いです。(住宅ローン残高により変動)

年調時に住宅借入金特別控除申告書を会社に提出し忘れて、還付が受けられなかったとかは注意しましょう。

最悪確定申告すればいいんですけどね。

参考新生銀行住宅ローンへ借り換えを実施!全費用・損益公開します

まとめ

サラリーマンが年末調整で行える節税対策を書いてきました。

この中で気をつけたいのは以下5点

- 配偶者の年収が無くなった時の対応〈特に配偶者控除・生命保険料控除〉

- 保険控除の3カテゴリー(一般・介護・個人年金)の区分理解

- 小規模共済等掛金控除(IDECO)の加入検討

- 親族の社会保険料申告忘れ

- 住宅借入金特別控除申告書の申告忘れ

忘れるとガッツリ税金が上がる項目をピックアップしました。

4番や5番の申告忘れって無いようであるので、気をつけて下さいね。

後、年調後キチンと還付されているかも要チェック項目です。

源泉徴収票でキチンと確認しておきましょう。人間がやることなので、チョコチョコありますよ。

コメント