最近、さかんに政府が音頭をとって実施しようとしているインフレ・ターゲット

2013年から2%のインフレ率を政府・日銀が協調して金融政策目標として設定し、達成しようとヤッキになっています。

インフレになると実質的にお金の価値が下がります。Aという商品を買うのに1年前なら2%安く買えたのに、現在では2%高い値段で買わないといけなくなります。

経済学上では、マイルドインフレ(1-3%上昇)がいいと言われていますが、庶民にとっては買いたい物が高くなるのでフトコロ事情は寂しくなります。

では、何故インフレの方がいいのか?インフレ・ターゲットの功罪交えて説明します。

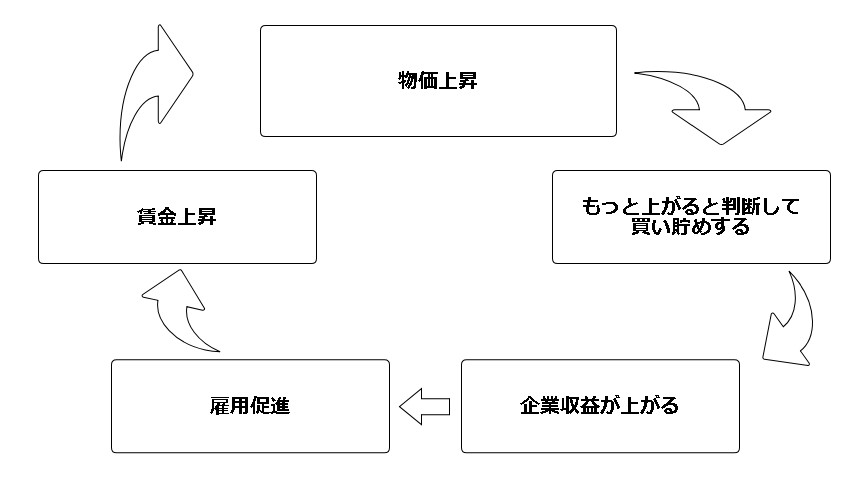

インフレとデフレの仕組み

インフレの方が経済学上いいと言われても、納得がいきにくいですよね。

というわけで、インフレとデフレの仕組みから解説します。

インフレーション(インフレ)の解説

インフレ(急激なインフレ除く)になると、物の値段は上がっていきますから、上がる前に買っておこうという動きが活発になります。物が売れれば企業収益が上がり、収益が上がると従業員を雇用しようという良循環が起こります。

そうすると、消費者はますますお財布のヒモを緩めて、物を購入していきます。

お金の価値は下がりますが、みんな(一部除く)が幸せになります。

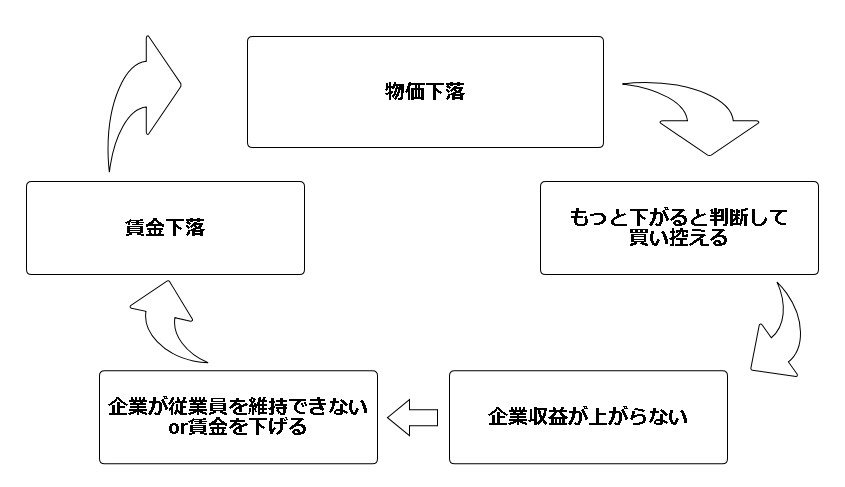

デフレーション(デフレ)の解説

「失われた10年」とよばれるデフレ環境を過ごした日本。

デフレというのは、物の値段が下がります。

物の値段が下がると判断して買い控えが起こり、買い控えが起こると企業収益が上がらず、収益が上がらないと従業員を維持できないという悪循環が起こります。

そうすると、賃金が下落して、消費者はますますお財布のヒモを締めて、物が安くなるのを待ちます。

お金の価値は上がりますが、悪循環がずっと続くことになり、みんな(一部除く)が不幸になります。

デフレスパイラルと言われる現象です。

インフレターゲットの功罪

元々のインフレ・ターゲット

インフレとデフレの基本的な仕組みに続いて、インフレ・ターゲットについてです。

日本ではインフレにする目標政策化していますが、元々のインフレ・ターゲットは違います。

元々のインフレ・ターゲットは、高インフレ経済を沈静化する目的で目標設定されました。日本のように、デフレ経済をインフレ状態にするという目的で目標設定するものではありませんでした。

日本のように金融緩和して、ジャブジャブお金を供給して、インフレにもっていくのではなく、金融引き締めによってインフレ抑制するためのインフレ・ターゲットです。

金融引き締めといっても、引き締め過ぎるとデフレになりますので、目標を定めて調整するという意味合いが強いものでした。

日本でのインフレ・ターゲット

元々のインフレ・ターゲットと真逆の状況から出発していますので、金融引き締めではなく、緩和によってインフレにもっていこうとしています。

日本の具体的政策としては、日銀が行っている金融政策を見るのが簡単です。

- 2%の「物価安定の目標」

- 長短金利操作付き量的・質的緩和

上記2点を日銀は実行するために、2013年から足掛け5年間あの手この手でインフレにしようと政策実行しています。

「黒田バズーカ」「ゼロ金利政策」「イールドカーブ・コントロール」と言われた一連の手法も、すべて上記2点にいきつきます。

要は、市中にジャブジャブお金を供給すれば消費者物価指数に代表される景気指数がよくなると信じて、大規模な金融緩和を行っている訳です。

株価は底値から2倍強

先程も書いた通り「黒田バズーカ」「ゼロ金利政策」といった手法は、株式市場には強烈なインパクトを与えました。

2009年に8,000円を割り込んだ日経平均株価が、現在22,500円弱と2倍以上値上がりしています。

実態経済には波及しているかは疑問ですが、株価は素直に緩和に反応しています。

ハイパーインフレの可能性

金融緩和による、ハイパーインフレの可能性についても考えてみましょう。

複雑な要素があって、「ハイパーインフレは起こる!」「絶対ハイパーインフレは起こらない!」と意見対立しているのが現状です。

考えつくだけでも、以下のような要素があります。

- 対外純資産世界1位

- 日本の借金は大半日本円

- 利上げによる国債金利負担増

- 莫大な対GDP比借金

- 高額な社会保険維持費用

私の考えでは、「絶対無いとは言い切れない」と判断しています。

そもそも【絶対】という言葉を使用する方をあまり信用していません。最近の自然災害でも【想定外】という言葉が頻発しているのに、よく使えるなと思ってしまいます。

日本の国債残高が1,000兆円を超えている状況を考えると、借換して永久保有を考えているのでしょうが、金利UPによる利払い費の膨張が考慮に入れられていません。

現在は、「ゼロ金利政策」付近で収まっていますが、3%以上の水準になるだけでも非常に苦しくなります。借金返済に使用していた原資を、利息返済に費やしていくイメージです。

利息分を払いきれれば問題ないですが、払いきれない場合、新規に国債を発行して穴埋めしなければなりません。

国債を新規発行すると、その分の利払い費も増えていきます。こうなってくると、ねずみ算的に借金が増えていきます。

ないとは思いますが、こういう事態も想定しておく必要があります。

不況時の対策はどうするのか?

不況になった場合、政府がとる対策は以下の2つです。

- 公共工事発注等の財政政策

- 金利の上げ下げによる金融政策

この内金融政策は「ゼロ金利政策」で0付近に張りついています。

もう1つの財政政策も、原資は国債発行による資金調達です。

現在、世界景気自体が曲がり角に入りつつある状況で、各国の中央銀行が利上げを急いでいます。その中で日本は利上げには程遠い状況で、不況入りした場合の対策(利下げ)がたてれない状況です。

そのため、最近になって日銀が「ゼロ金利政策」解除をにおわしてきているのでしょうが、後手後手で対策がたてれなくならないか心配です。

根本原因である国民不安

株価が2倍強あがっていますが、実態経済には波及されてきません。

何故なんでしょうか?

周りを見ても生活が苦しい方が増えこそすれ、減っているようには見えません。

原因は色々あるのでしょうが、根強いのは国民の生活不安です。

今が良くても10年・20年先の未来はどうなっているか分からない。備えを持っていないと何かあった時に心配。このマインドは日本全体をおおっていて、日銀・政府がいくらお金を供給しても設備投資・購買といった行動に出づらくなっています。

消費税の増税報道も国民マインドに影をさしています。

余ったお金が株式・不動産といった投資商品にまわったり、会社の場合内部留保が積まれていくという状況が続いてしまいます。

日本人の国民性もあって、根本原因の解消は非常に難しい課題です。

まとめ

インフレ・デフレの仕組みとインフレ・ターゲットの功罪を、現状考えていること交えて説明してきました。

- デフレ・・・お金の価値は上がりますが、悪循環がずっと続くことになり、みんな(一部除く)が不幸になります。

- インフレ・・・お金の価値は下がりますが、みんな(一部除く)が幸せになります。

インフレ・ターゲット自体は国の目標なので、個人でどうこうすることはできません。

個人でできることと言えば、「円資産」一択ではなく、ドルを中心とする「海外資産」を保険として持っておくくらいしかできません。

その考えで米国株・投資信託等を使用しながら、通貨分散を実行している最中です。

別に脅しでもないですが、「円資産」のみ保有だと後々苦しくなるかもしれません。

参考簡単に投資する方法

コメント